Klimaziele in ETF-Portfolios

Im Überblick

Wenn ETF-Investoren Klimaziele wichtig sind, könnten sich Fonds anbieten, die eine Paris-Aligned Benchmark nachbilden.

ETFs mit CO2-Zielen waren noch nie leicht zu finden. Für Impact-Fonds, die etwa in grüne oder soziale Anleihen investieren, existieren Benchmarks. Ein an Klimazielen ausgerichteter Referenzmaßstab für klassische Anleihenfonds existierte aber lange nicht.

Doch jetzt haben Investoren die Wahl zwischen zwei Arten von Benchmarks: Paris-Aligned Benchmarks (PABs) und Climate Transition Benchmarks (CTBs). Für beide ist wichtig, inwieweit sich Unternehmen um die Energiewende bemühen. Sowohl PABs als auch CTBs sind also auf die Dekarbonisierung ausgerichtet, wobei ein jährliches CO2-Senkungsziel von 7% gilt. Dennoch gibt es wichtige Unterschiede:

- PABs sollen mit dem 1,5-Grad-Ziel der Pariser Klimaschutzvereinbarung in Einklang stehen. CO2-intensive Unternehmen werden daher ausgeschlossen.

- Bei CTBs steht hingegen der Übergang zu einer CO2-armen Wirtschaft im Mittelpunkt und nicht allein die Begrenzung der Erderwärmung.

- PABs erfordern außerdem ein ehrgeizigeres CO2-Verringerungsziel, das um mindestens 50% über dem des Marktindex liegt. Bei CTBs werden nur 30% gefordert.

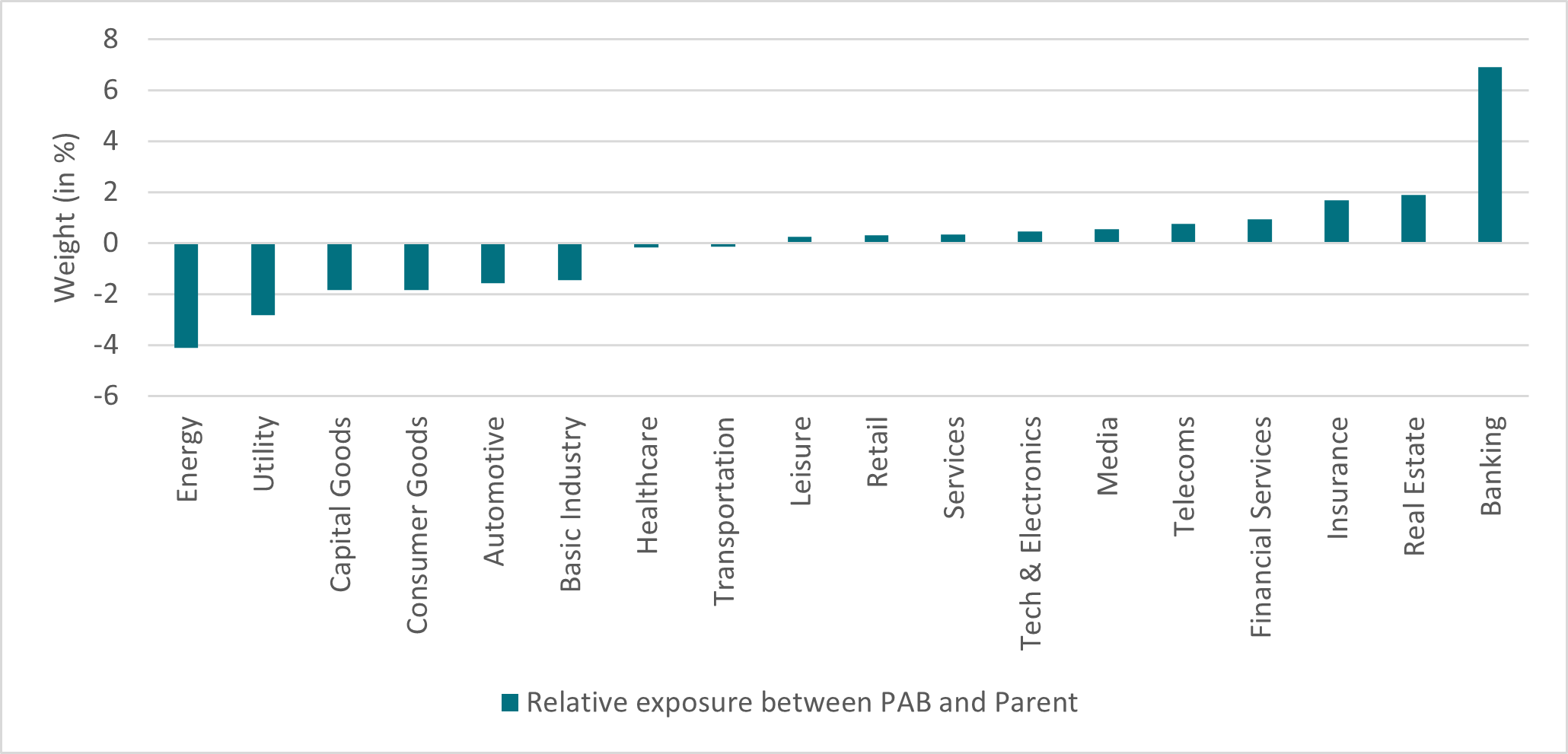

Eine PAB soll mit den Klimazielen in Einklang stehen, meist durch einen Schwerpunkt auf Sektoren und Emittenten, die etwas zur Dekarbonisierung beitragen. Sektoren mit geringerer CO2-Intensität sind daher etwas höher gewichtet – etwa Banken, Versicherungen, Immobilienfirmen und Telekommunikationsdienstleister. Der Anteil sehr CO2-intensiver Sektoren wie Energie, Versorger und Grundstoffindustrie ist hingegen kleiner als im Mutterindex.

Statt ganze Sektoren pauschal auszuschließen, setzt dieser Ansatz also auf eine positive Vorauswahl. Das soll die Wirtschaft auf Dauer nachhaltiger machen. Zugleich will man Emittenten aus CO2-intensiveren Sektoren zu mehr Klimabewusstsein anhalten.

Wie die folgende Abbildung zeigt, halten sich die Sektorunterschiede zwischen einer PAB und ihrem Mutterindex in Grenzen.

Relative Sektorgewichte

Quellen: AXA IM, Bloomberg, Stand 25. März 2024. Mutterindex: ICE BofA Euro Corporate Index, PAB: ICE BofA Euro Corporate Index Paris Aligned (Absolute Emissions)

Muss man für einen klimaorientierten Ansatz auf etwas verzichten?

Ein Klimaindex soll dem Mutterindex so dicht wie möglich folgen, wobei Emittenten unberücksichtigt bleiben, die die CO2-Anforderungen nicht erfüllen. Deshalb enthält der Klimaindex zwar weniger Emittenten als der Mutterindex, ist aber dennoch hinreichend diversifiziert und liquide.

Früher nutzten Fonds mit einem Dekarbonisierungsziel eine klassische Benchmark und schlossen dann bestimmte Sektoren aus. Weil das Portfolio dadurch konzentrierter wurde, stieg der Tracking Error. Der Tracking Error einer Benchmark, die klimafreundliche Unternehmen übergewichtet, dürfte hingegen sehr viel niedriger sein.

Der Vergleich des ICE BofA Euro Credit Paris Aligned (Absolute Emissions) Index mit seinem Mutterindex zeigt, dass sich die Kreditrisikoprofile nur wenig unterscheiden. Beide haben zurzeit ein durchschnittliches Credit-Rating von A-.1

Auch die Performance unterschied sich in den Jahren 2021, 2022 und 2023 nicht wesentlich. Zwar gibt es bislang nur wenige Vergleichsdaten, da der PAB erst 2021 aufgelegt wurde. Doch schon nach knapp drei Jahren sieht man, dass man bei einer nachhaltigen Anlage nicht auf Ertrag verzichten muss. Das zeigt die folgende Abbildung.

Ertrag des Mutteindex und des PAB

Quellen: AXA IM, Bloomberg, Stand 25. März 2024. Mutterindex: ICE BofA Euro Corporate Index, PAB: ICE BofA Euro Corporate Index Paris Aligned (Absolute Emissions)

Mit PABs und CTBs können Investoren ihre Klimaziele im Portfolio abbilden, ohne einen höheren Tracking Error oder ein konzentrierteres Portfolio hinnehmen zu müssen.

- Quellen: AXA IM, Bloomberg, Stand 3. April 2024.

Rechtliche Hinweise

Anlagen enthalten Risiken, einschließlich dem des Kapitalverlustes. Die hier von AXA Investment Managers Deutschland GmbH bzw. mit ihr verbundenen Unternehmen („AXA IM DE“) bereitgestellten Informationen stellen weder ein Angebot zum Kauf bzw. Verkauf von Fondsanteilen noch ein Angebot zur Inanspruchnahme von Finanzdienstleistungen dar.

Die Angaben in diesem Dokument sind keine Entscheidungshilfe oder Anlageempfehlung, (aufsichts-) rechtliche oder steuerliche Beratung durch AXA Investment Managers Deutschland GmbH bzw. mit ihr verbundenen Unternehmen („AXA IM DE“), sondern werden ausschließlich zu Informationszwecken zur Verfügung gestellt. Die vereinfachte Darstellung bietet keine vollständige Information und kann subjektiv sein.

Dieses Dokument dient ausschließlich zu Informationszwecken des Empfängers. Eine Weitergabe an Dritte ist weder ganz noch teilweise gestattet. Wir weisen darauf hin, dass diese Mitteilung nicht den Anforderungen der jeweils anwendbaren Richtlinie 2004/39/EG bzw. 2014/65/EU (MiFID/ MiFID II) und der zu diesen ergangenen Richtlinien und Verordnungen entspricht. Das Dokument ist damit für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht geeignet.

Die in diesem Dokument von AXA IM DE zur Verfügung gestellten Informationen, Daten, Zahlen, Meinungen, Aussagen, Analysen, Prognose- und Simulationsdarstellungen, Konzepte sowie sonstigen Angaben beruhen auf unserem Sach- und Kenntnisstand zum Zeitpunkt der Erstellung. Die genannten Angaben können jederzeit ohne Hinweis geändert werden und können infolge vereinfachter Darstellungen subjektiv sein. Eine Haftung oder Garantie für die Aktualität, Richtigkeit und Vollständigkeit der zur Verfügung gestellten Informationen wird nicht übernommen. Soweit die in diesem Dokument enthaltenen Daten von Dritten stammen, übernehmen AXA IM DE für die Richtigkeit, Vollständigkeit, Aktualität und Angemessenheit dieser Daten keine Gewähr, auch wenn nur solche Daten verwendet werden, die als zuverlässig erachtet werden.

Wertentwicklungsergebnisse der Vergangenheit bieten keine Gewähr und sind kein Indikator für die Zukunft. Wert und Rendite einer Anlage in Fonds können steigen und fallen und werden nicht garantiert.

Informationen über Mitarbeiter von AXA Investment Managers dienen lediglich Informationszwecken und sind stichtagsbezogen. Ein Weiterbeschäftigungsverhältnis mit diesen Mitarbeitern wird nicht garantiert.

___________________________________________________

AXA IM und BNP Paribas AM fusionieren und optimieren ihre Rechtsstrukturen schrittweise, um eine einheitliche Struktur zu schaffen.

AXA Investment Managers gehört seit Juli 2025 zur BNP Paribas Gruppe. Nach der Fusion von AXA Investment Managers Paris und BNP Paribas Asset Management Europe sowie deren jeweiligen Holdinggesellschaften zum 31. Dezember 2025 firmiert das fusionierte Unternehmen nun unter dem Namen BNP Paribas Asset Management Europe.