Markterholung: Die Jahresanfangsrallye macht Hoffnung auf mehr

Im Überblick:

- Wegen der besseren Marktstimmung haben sich Aktien und Sektoren stark erholt, die 2022 meist hinten lagen.

- Aktien mit niedriger Volatilität blieben aber hinter dem Markt zurück.

- Auf Kursrallyes dieser Art folgte meist eine Erholung auf breiter Front.

Nach dem sehr schwierigen Jahr 2022 scheinen sich die Märkte Anfang 2023 wieder stabilisiert zu haben. Wichtige Anleihen- und Aktienindizes liegen seit Jahresbeginn im Plus. Der britische Blue-Chip-Index, der FTSE 100, hat sogar einen neuen Höchststand erreicht.

Investoren konnten also etwas durchatmen. Auffällig war allerdings die überraschend andere relative Entwicklung einiger beliebter Anlagestile, vor allem in den letzten 30 Tagen.

Es ist nicht ungewöhnlich, dass die meist defensiven niedrigvolatilen Aktien bei einer starken Erholung hinter dem Markt zurückbleiben. Zuletzt schien uns der Minderertrag aber außergewöhnlich groß. So lag der MSCI Global Minimum Volatility Index (der Aktien mit niedrigem Beta enthält) in den letzten 30 Tagen um über 7 Prozentpunkte hinter internationalen Aktien.

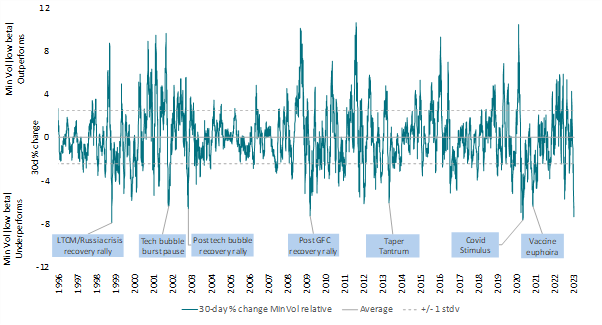

Wie die folgende Abbildung zeigt, sind derart hohe Mindererträge sehr ungewöhnlich und daher umso bemerkenswerter. Ähnlich war es aber während der Erholung nach dem Platzen der Dotcom-Blase in den frühen 2000ern oder während der Kursrallye nach der internationalen Finanzkrise, im Anschluss an das Markttief vom März 2009. Auch im November 2020, als Pfizer über die erfolgreiche Entwicklung eines COVID-19-Impfstoffs berichtete, erlebten wir eine solche Entwicklung.

Relativer 30-Tages-Ertrag des MSCI World Minimum Volatility Index ggü. dem Markt (Prozentpunkte)

Quellen: AXA IM EQI, MSCI, Refinitiv Datastream, Stand 8. Februar 2023

Aktien mit hohem Momentum, die 2022 vor dem Markt lagen, waren in den letzten 30 Tagen ebenfalls schwach. Weil Momentum-Aktien dem Markttrend folgen, wurde ihre Korrelation mit niedrigvolatilen Aktien letztes Jahr zunehmend enger.

Niedrigvolatile Aktien und Momentum-Aktien liegen aber nicht immer gleichzeitig hinten. Und dass beide gleichzeitig wirklich viel verlieren, ist noch sehr viel seltener.

Was sind die Gründe, und was kommt jetzt?

Anders als während der Erholung nach der internationalen Finanzkrise oder bei der Entdeckung des Corona-Impfstoffs lassen sich keine so klaren Gründe für die aktuelle Rallye und die hohen Mindererträge der beiden Faktoren ausmachen. Geändert hat sich zu Beginn dieses Jahres die Marktstimmung. Sie hat sich nach dem Neustart der chinesischen Wirtschaft, dem Rückgang der Inflation und zuletzt wegen der geringeren Rezessionswahrscheinlichkeit in den USA und Europa deutlich gebessert. All das führte zu einer ausgeprägten Erleichterungsrallye bei jenen Aktien, Sektoren und Stilen (d.h. Faktoren), die letztes Jahr meist hinten lagen.

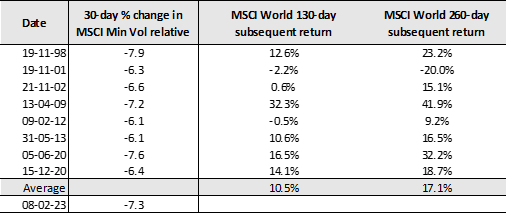

Mindererträge von Titeln mit niedrigem Beta bei ausgeprägten Mehrerträgen von Titeln mit hohem Beta waren meist ein positives Signal. Die folgende Tabelle zeigt die 130- und 260-Tages-Erträge des MSCI World Index im Anschluss an Marktphasen, in denen der MSCI Minimum Volatility Index ähnlich schwach war wie seit Jahresbeginn.

Quellen: AXA IM EQI, MSCI, Refinitiv Datastream, Stand 8. Februar 2023

Natürlich gibt es Ausnahmen, die man nicht aus dem Blick verlieren sollte. Als sich der Markt 2001 recht stark von den Verlusten nach dem Platzen der Technologieblase erholte, erwies sich das als trügerisch. Weitere Verluste folgten. Auffällig ist auch, dass zurzeit vor allem Titel mit geringer Qualität vorn liegen. Eine genauere Analyse zeigt aber, dass es letztlich Titel mit niedriger Qualität und zusätzlich einem hohen Beta sind.

Nach unseren Erfahrungen ist es nicht ungewöhnlich, dass solche Aktien am stärksten von einer Erleichterungsrallye profitieren. Aber solche Rallyes, so stark sie auch sein mögen, waren meist von kurzer Dauer. Außerdem haben niedrige Qualität und hohe Betas nur selten einen langfristigen Aufschwung getragen.

Nicht vergessen sollte man auch, dass die reine Analyse der Vergangenheitsperformance Konjunktur- und Bewertungsunterschiede außer Acht lassen kann. Für eine Prognose der künftigen Erträge reicht sie daher nicht aus. Doch nach Verlusten wie letztes Jahr freuen wir uns über jeden Hoffnungsschimmer.

Rechtliche Hinweise

Anlagen enthalten Risiken, einschließlich dem des Kapitalverlustes. Die hier von AXA Investment Managers Deutschland GmbH bzw. mit ihr verbundenen Unternehmen („AXA IM DE“) bereitgestellten Informationen stellen weder ein Angebot zum Kauf bzw. Verkauf von Fondsanteilen noch ein Angebot zur Inanspruchnahme von Finanzdienstleistungen dar.

Die Angaben in diesem Dokument sind keine Entscheidungshilfe oder Anlageempfehlung, (aufsichts-) rechtliche oder steuerliche Beratung durch AXA Investment Managers Deutschland GmbH bzw. mit ihr verbundenen Unternehmen („AXA IM DE“), sondern werden ausschließlich zu Informationszwecken zur Verfügung gestellt. Die vereinfachte Darstellung bietet keine vollständige Information und kann subjektiv sein.

Dieses Dokument dient ausschließlich zu Informationszwecken des Empfängers. Eine Weitergabe an Dritte ist weder ganz noch teilweise gestattet. Wir weisen darauf hin, dass diese Mitteilung nicht den Anforderungen der jeweils anwendbaren Richtlinie 2004/39/EG bzw. 2014/65/EU (MiFID/ MiFID II) und der zu diesen ergangenen Richtlinien und Verordnungen entspricht. Das Dokument ist damit für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht geeignet.

Die in diesem Dokument von AXA IM DE zur Verfügung gestellten Informationen, Daten, Zahlen, Meinungen, Aussagen, Analysen, Prognose- und Simulationsdarstellungen, Konzepte sowie sonstigen Angaben beruhen auf unserem Sach- und Kenntnisstand zum Zeitpunkt der Erstellung. Die genannten Angaben können jederzeit ohne Hinweis geändert werden und können infolge vereinfachter Darstellungen subjektiv sein. Eine Haftung oder Garantie für die Aktualität, Richtigkeit und Vollständigkeit der zur Verfügung gestellten Informationen wird nicht übernommen. Soweit die in diesem Dokument enthaltenen Daten von Dritten stammen, übernehmen AXA IM DE für die Richtigkeit, Vollständigkeit, Aktualität und Angemessenheit dieser Daten keine Gewähr, auch wenn nur solche Daten verwendet werden, die als zuverlässig erachtet werden.

Wertentwicklungsergebnisse der Vergangenheit bieten keine Gewähr und sind kein Indikator für die Zukunft. Wert und Rendite einer Anlage in Fonds können steigen und fallen und werden nicht garantiert.

Informationen über Mitarbeiter von AXA Investment Managers dienen lediglich Informationszwecken und sind stichtagsbezogen. Ein Weiterbeschäftigungsverhältnis mit diesen Mitarbeitern wird nicht garantiert.

___________________________________________________

AXA IM und BNP Paribas AM fusionieren und optimieren ihre Rechtsstrukturen schrittweise, um eine einheitliche Struktur zu schaffen.

AXA Investment Managers gehört seit Juli 2025 zur BNP Paribas Gruppe. Nach der Fusion von AXA Investment Managers Paris und BNP Paribas Asset Management Europe sowie deren jeweiligen Holdinggesellschaften zum 31. Dezember 2025 firmiert das fusionierte Unternehmen nun unter dem Namen BNP Paribas Asset Management Europe.