Fünf Gründe, warum Anleger Europa neu entdecken

Im Überblick

1.Attraktive Bewertungen

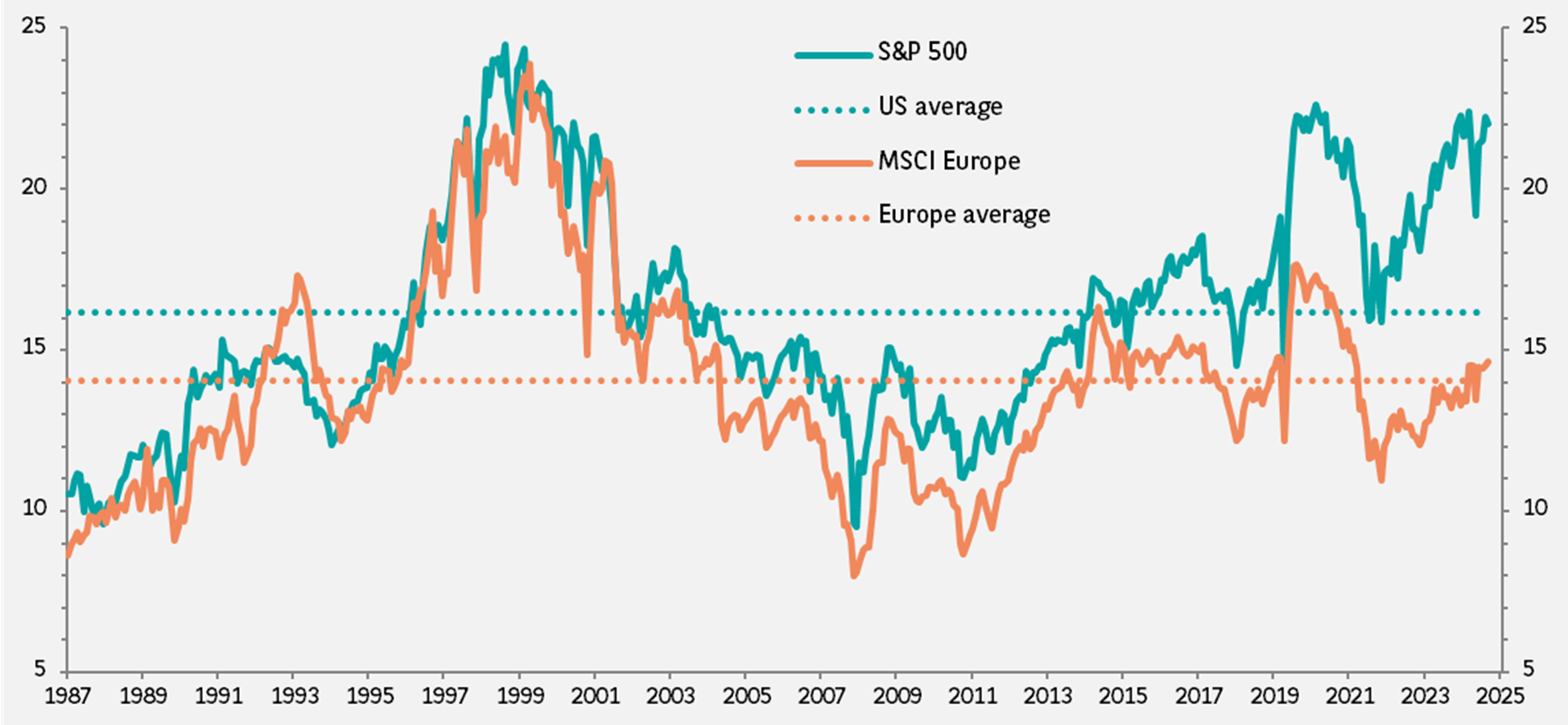

Ein wichtiges Argument für europäische Aktien sind ihre attraktiven Bewertungen. Zurzeit liegen sie deutlich unter denen von US-Titeln.

Auf Basis der erwarteten 12-Monats-Gewinne liegt das durchschnittliche KGV des MSCI Europe Index mit 14,6 zurzeit knapp über 14, dem Durchschnitt seit 1987. Die Bewertungen amerikanischer Aktien sind hingegen mit dem 22-Fachen der Gewinne nur wenig von ihren Allzeithochs entfernt (Abbildung 1).

Mit durchschnittlich knapp 3,3% ist auch die Dividendenrendite in Europa deutlich höher als in den USA, wo sie etwa 1,3% beträgt.

Abbildung 1: Europäische Aktien deutlich günstiger

KGV auf Basis der erwarteten 12-Monats-Gewinne

Stand 26. August 2025, Quellen: IBES, FactSet, BNP Paribas Asset Management

2.Starke Erholung der Gewinne

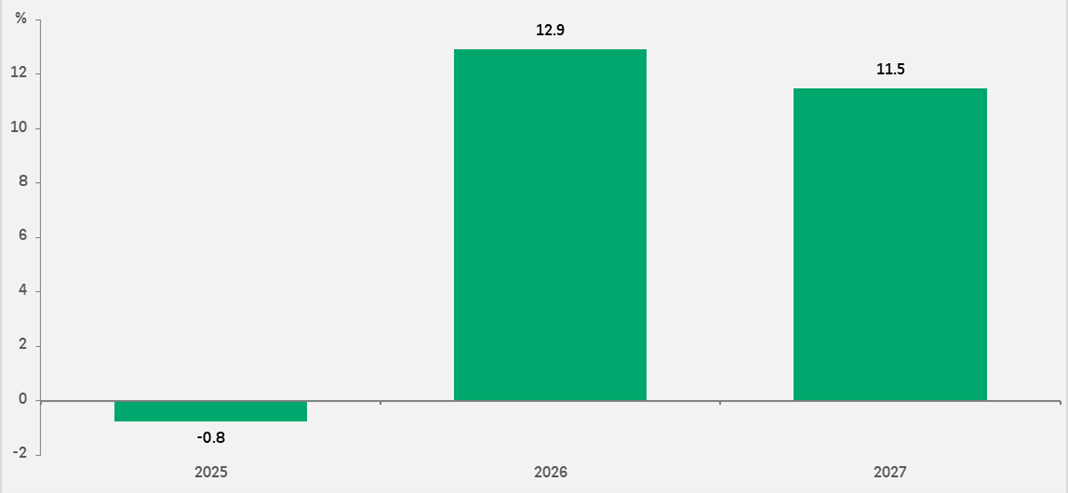

In Europa ist der Gewinnausblick so gut wie seit Jahren nicht mehr. Die Konsensschätzungen für das Gewinnwachstum in den nächsten Jahren sind heute deutlich besser als für 2025 (Abbildung 2).

Besonders optimistisch ist man für den Biotechnologiesektor (34% Anstieg der Gewinne je Aktie in den Jahren 2026 und 2027). Für Halbleiter wird mit 24% gerechnet, für Luftfahrt und Verteidigung mit 17%.

Abbildung 2: Voraussichtlich sehr viel höheres Gewinnwachstum in den nächsten Jahren

Gewinne je Aktie in % z.Vj.

Stand 26. August 2025, Quellen: FactSet, BNP Paribas Asset Management

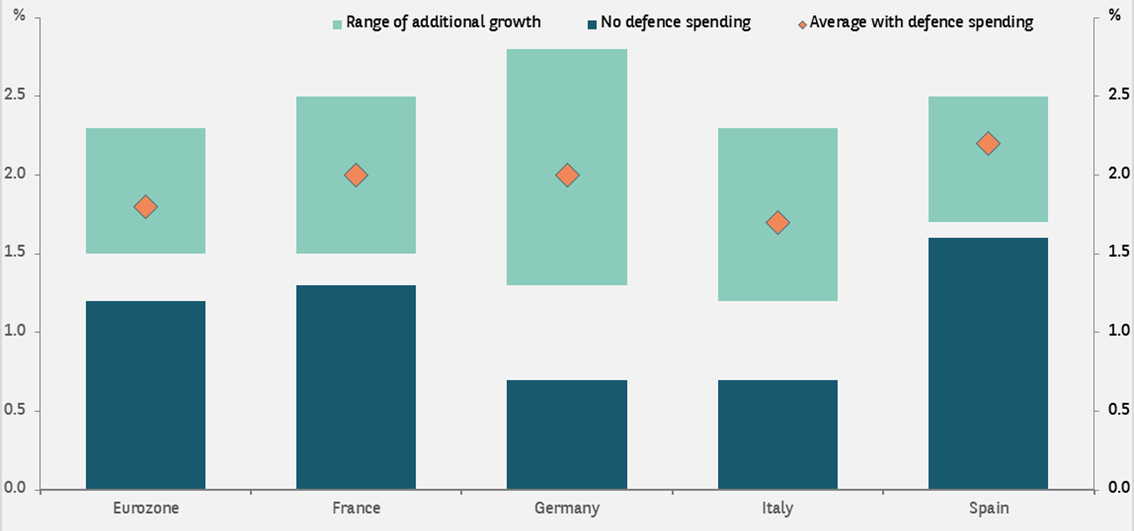

3.Beispielloser Anstieg der europäischen Verteidigungs- und Infrastrukturausgaben

Präsident Trumps Drängen auf höhere Rüstungsausgaben in Europa trägt Früchte. Die NATO-Länder sind durchweg bereit, 5% ihres BIP für Verteidigung auszugeben (bei einer umfassenden Definition). Wir könnten uns durchaus vorstellen, dass die Vereidigungsausgaben in Europa doppelt so stark steigen wie das reale BIP.

Darüber hinaus hat Deutschland ein großes Infrastruktur- und Verteidigungsprogramm aufgelegt. In den nächsten zwölf Jahren sollen 500 Milliarden Euro in Infrastruktur, Bau, erneuerbare Energien, Gesundheit und Verteidigung investiert werden. Für Deutschland und Europa ist das etwas völlig Neues, hielt man sich mit Staatsausgaben zur Konjunkturförderung bislang doch sehr zurück. Die höheren Ausgaben dürften das europäische Wirtschaftswachstum deutlich ankurbeln, da die Produktionskapazitäten bislang keineswegs ausgelastet sind.

Abbildung 3: Voraussichtlich steigendes BIP in ganz Europa

Reales BIP-Wachstum

Stand 26. August 2025, Quelle: BNP Paribas Asset Management

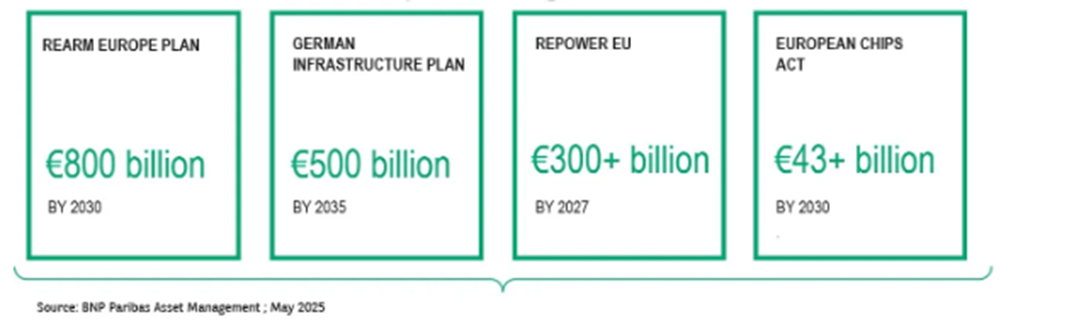

Europa bemüht sich sehr um strategische Autonomie. Um in Schlüsselbereichen wie Verteidigung, Energie, digitale Infrastruktur und bei wichtigen Vorprodukten wirklich unabhängig zu werden, sind so hohe Staatsausgaben geplant wie nie zuvor.

Über 1,6 Billionen Euro geplante Investitionen, um strategisch unabhängig zu werden

4.Chancen auch bei europäischen Anleihen

Ein wesentliches Argument für europäische Anleihen ist die Annahme, dass die Europäische Zentralbank (EZB) Inflationsrisiken auch künftig ernst nimmt. Anleiheninvestoren können sich demnach darauf verlassen, dass die EZB eine zu hohe Teuerung verhindert.

Europäische Anleihen, vor allem Unternehmenstitel, entwickeln sich daher weiter gut. Die Volatilität hält sich in Grenzen; in der ersten Jahreshälfte 2025 war der Markt trotz der alles in allem hohen Unsicherheit erneut stabil.

Stabil war in der ersten Jahreshälfte 2025 auch die europäische Konjunktur. Wenn die Euroraum-Wirtschaft in den nächsten zwölf Monaten noch stärker wird, könnten Unternehmensinvestitionen sowie Fusionen und Übernahmen weiter steigen. Dabei bauen Unternehmensanleihenemittenten weiter Schulden ab. Für eine höhere Nachfrage nach europäischen Anleihen sorgen auch Mittelzuflüsse in Investmentfonds und der Sicherheitenbedarf von Collateralized Loan Obligations (CLOs).

Nach unseren Analysen stehen die Emittenten eurodenominierter High-Yield-Anleihen recht gut da. Die Unternehmenszahlen bestätigen, dass ihre Geschäftsmodelle krisenfest sind. Die Gewinnmargen sind solide, die Kosten unter Kontrolle. Die Unternehmen können Cashflows erwirtschaften und ihre Finanzen stärken. Zwar ist bis zum Jahresende nicht mehr mit einem deutlichen Spreadrückgang zu rechnen, doch dürften Carry und Einzelwertauswahl weiterhin für eine gute Performance sorgen.

5.Chancen auch bei Private Capital

Auch Private Capital kann dazu beitragen, dass Europa wieder wettbewerbsfähiger wird. Es ermöglicht Innovationen, schafft europäische Marktführer und trägt dazu bei, den hohen Kapitalbedarf zu decken. Wir glauben, dass Europa zu einer der attraktivsten Regionen für nicht börsennotierte Anlagen wird.

Für Europa sprechen die im Vergleich zu den USA deutlich günstigeren Bewertungen und die fallenden Finanzierungskosten. Entscheidend ist aber, dass man mehr und mehr mit Wirtschaftsreformen und einem stabilen Rahmen für langfristige Anlagen rechnet – und daher mit großen Chancen für verschiedenste Investoren.

Europa verspricht wirtschaftliche und politische Stabilität – und strukturelle Verbesserungen, die man als Anleger nutzen kann. Staatliche Investitionsprogramme sorgen für eine berechenbare Projektpipeline und realistische Co-Investmentmöglichkeiten. Private Capital wird gezielt eingeworben, um börsennotierte Wertpapiere in allen Assetklassen zu ergänzen. Dabei werden langfristige Ziele verfolgt: Impact, Stabilität, Energiesicherheit und Reindustrialisierung.

Rechtliche Hinweise

Anlagen enthalten Risiken, einschließlich dem des Kapitalverlustes. Die hier von AXA Investment Managers Deutschland GmbH bzw. mit ihr verbundenen Unternehmen („AXA IM DE“) bereitgestellten Informationen stellen weder ein Angebot zum Kauf bzw. Verkauf von Fondsanteilen noch ein Angebot zur Inanspruchnahme von Finanzdienstleistungen dar.

Die Angaben in diesem Dokument sind keine Entscheidungshilfe oder Anlageempfehlung, (aufsichts-) rechtliche oder steuerliche Beratung durch AXA Investment Managers Deutschland GmbH bzw. mit ihr verbundenen Unternehmen („AXA IM DE“), sondern werden ausschließlich zu Informationszwecken zur Verfügung gestellt. Die vereinfachte Darstellung bietet keine vollständige Information und kann subjektiv sein.

Dieses Dokument dient ausschließlich zu Informationszwecken des Empfängers. Eine Weitergabe an Dritte ist weder ganz noch teilweise gestattet. Wir weisen darauf hin, dass diese Mitteilung nicht den Anforderungen der jeweils anwendbaren Richtlinie 2004/39/EG bzw. 2014/65/EU (MiFID/ MiFID II) und der zu diesen ergangenen Richtlinien und Verordnungen entspricht. Das Dokument ist damit für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht geeignet.

Die in diesem Dokument von AXA IM DE zur Verfügung gestellten Informationen, Daten, Zahlen, Meinungen, Aussagen, Analysen, Prognose- und Simulationsdarstellungen, Konzepte sowie sonstigen Angaben beruhen auf unserem Sach- und Kenntnisstand zum Zeitpunkt der Erstellung. Die genannten Angaben können jederzeit ohne Hinweis geändert werden und können infolge vereinfachter Darstellungen subjektiv sein. Eine Haftung oder Garantie für die Aktualität, Richtigkeit und Vollständigkeit der zur Verfügung gestellten Informationen wird nicht übernommen. Soweit die in diesem Dokument enthaltenen Daten von Dritten stammen, übernehmen AXA IM DE für die Richtigkeit, Vollständigkeit, Aktualität und Angemessenheit dieser Daten keine Gewähr, auch wenn nur solche Daten verwendet werden, die als zuverlässig erachtet werden.

Wertentwicklungsergebnisse der Vergangenheit bieten keine Gewähr und sind kein Indikator für die Zukunft. Wert und Rendite einer Anlage in Fonds können steigen und fallen und werden nicht garantiert.

Informationen über Mitarbeiter von AXA Investment Managers dienen lediglich Informationszwecken und sind stichtagsbezogen. Ein Weiterbeschäftigungsverhältnis mit diesen Mitarbeitern wird nicht garantiert.

___________________________________________________

AXA IM und BNP Paribas AM fusionieren und optimieren ihre Rechtsstrukturen schrittweise, um eine einheitliche Struktur zu schaffen.

AXA Investment Managers gehört seit Juli 2025 zur BNP Paribas Gruppe. Nach der Fusion von AXA Investment Managers Paris und BNP Paribas Asset Management Europe sowie deren jeweiligen Holdinggesellschaften zum 31. Dezember 2025 firmiert das fusionierte Unternehmen nun unter dem Namen BNP Paribas Asset Management Europe.